SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Какие антикризисные бумаги стоит держать в портфеле? - Финам

- 21 марта 2019, 20:57

- |

В ходе онлайн-конференции «Глобальное замедление – мировая экономика в тупике?» на сайте Finam.ru аналитики рассмотрели возможные защитные отрасли и акции на российской бирже, которые могли бы спасти инвесторов в случае кризиса.

Давид Парцхаладзе, автор стратегии «Кутузовская» на Comon, считает, что нужно смотреть на акции эмитентов, которые способны благоприятно реагировать на рост доллара (желательно, чтобы производимый продукт компании не сильно колебался в цене). «Отмечу „Полюс“, „ФосАгро“, „префы“ „Сургутнефтегаза“, „АЛРОСА“ (хотя у нее за первые пару месяцев продажи снизились г/г). Возможно, есть смысл вкладываться в короткие еврооблигации, если вы боитесь падения всего рынка», — прокомментировал эксперт.

Андрей Кочетков, ведущий аналитик «Открытие Брокер», согласен, что антикризисными бумагами на рынке принято считать «Полюс», «Сургутнефтегаз» и энергетиков. «Я бы ещё предложил включить ГМК „Норникель“, но его доходы также сильно зависят от мирового спроса на металлы», — отмечает он.

( Читать дальше )

Давид Парцхаладзе, автор стратегии «Кутузовская» на Comon, считает, что нужно смотреть на акции эмитентов, которые способны благоприятно реагировать на рост доллара (желательно, чтобы производимый продукт компании не сильно колебался в цене). «Отмечу „Полюс“, „ФосАгро“, „префы“ „Сургутнефтегаза“, „АЛРОСА“ (хотя у нее за первые пару месяцев продажи снизились г/г). Возможно, есть смысл вкладываться в короткие еврооблигации, если вы боитесь падения всего рынка», — прокомментировал эксперт.

Андрей Кочетков, ведущий аналитик «Открытие Брокер», согласен, что антикризисными бумагами на рынке принято считать «Полюс», «Сургутнефтегаз» и энергетиков. «Я бы ещё предложил включить ГМК „Норникель“, но его доходы также сильно зависят от мирового спроса на металлы», — отмечает он.

( Читать дальше )

- комментировать

- Комментарии ( 7 )

Новости рынков |Дивиденды 2019 год - КИТ Финанс Брокер

- 14 марта 2019, 18:14

- |

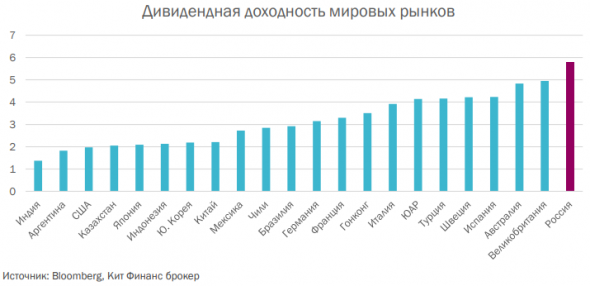

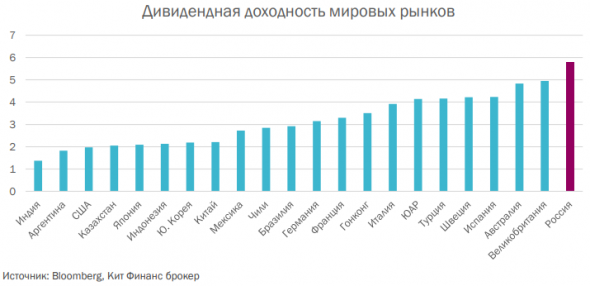

В 2019 г. российский фондовый рынок удерживает самую высокую дивидендную доходность в мире. Согласно данным Bloomberg, trailing dividend индекса Мосбиржи оценивается в 5,8% годовых.

Первое полугодие – время подготовки к выплатам финальных дивидендов за 2018 г. Часть российских корпораций уже опубликовала финансовые отчеты за прошедший год, что позволяет с высокой степенью точности прогнозировать размер дивидендных выплат.

Мы публикуем наши расчеты в преддверии начала дивидендного сезона 2019 г., разделив российские акции на три группы:

• Акции, дивиденд по которым анонсирован менеджментом и/или советом директоров;

• Акции, эмитенты которых уже опубликовали финансовую отчетность за 2018 г., и с учетом дивидендной политики финальный дивиденд может быть спрогнозирован с высокой степенью точности.

• Акции, эмитенты которых не опубликовали финансовую отчетность, либо дивидендная политика до конца не конкретизирована. Здесь выше вероятность отклонения фактического дивиденда от прогнозируемого.

( Читать дальше )

Первое полугодие – время подготовки к выплатам финальных дивидендов за 2018 г. Часть российских корпораций уже опубликовала финансовые отчеты за прошедший год, что позволяет с высокой степенью точности прогнозировать размер дивидендных выплат.

Мы публикуем наши расчеты в преддверии начала дивидендного сезона 2019 г., разделив российские акции на три группы:

• Акции, дивиденд по которым анонсирован менеджментом и/или советом директоров;

• Акции, эмитенты которых уже опубликовали финансовую отчетность за 2018 г., и с учетом дивидендной политики финальный дивиденд может быть спрогнозирован с высокой степенью точности.

• Акции, эмитенты которых не опубликовали финансовую отчетность, либо дивидендная политика до конца не конкретизирована. Здесь выше вероятность отклонения фактического дивиденда от прогнозируемого.

( Читать дальше )

Новости рынков |Polymetal опубликовал результаты на уровне прогнозов - Sberbank CIB

- 12 марта 2019, 15:15

- |

Polymetal опубликовал финансовые результаты за 2П18 в целом на уровне прогнозов, но заключительные дивиденды за 2018 год составили $146 млн., что соответствует доходности 2,7%, чуть выше наших ожиданий. С учетом спотовых цен на сырьевые товары и текущего курса пары USD/RUB Polymetal торгуется близко к средним историческим уровням по коэффициенту «стоимость предприятия/EBITDA» и с 13%-й премией к «Полюсу», акции которого на текущих уровнях мы считаем более выгодной ставкой на цену золота.

EBITDA на уровне прогнозов. EBITDA за 2П18 составила $475 млн, т. е. оказалась на уровне консенсус-прогноза и наших оценок. За весь год EBITDA достигла $780 млн, превысив уровень 2017 года на 5% на фоне увеличения объемов добычи.

Хорошая динамика расходов, совокупная денежная себестоимость на 2019 год прогнозируется в диапазоне ниже уровня 2018 года. В 2018 году средняя денежная себестоимость составила $649/унция, что чуть ниже прогнозируемого диапазона $650-700/унция, на фоне слабого рубля и хороших результатов на Кызыле. Сейчас Polymetal прогнозирует снижение совокупной денежной себестоимости в 2019 году на 4% до $600-650/унция, что на уровне нашей модели.

( Читать дальше )

EBITDA на уровне прогнозов. EBITDA за 2П18 составила $475 млн, т. е. оказалась на уровне консенсус-прогноза и наших оценок. За весь год EBITDA достигла $780 млн, превысив уровень 2017 года на 5% на фоне увеличения объемов добычи.

Хорошая динамика расходов, совокупная денежная себестоимость на 2019 год прогнозируется в диапазоне ниже уровня 2018 года. В 2018 году средняя денежная себестоимость составила $649/унция, что чуть ниже прогнозируемого диапазона $650-700/унция, на фоне слабого рубля и хороших результатов на Кызыле. Сейчас Polymetal прогнозирует снижение совокупной денежной себестоимости в 2019 году на 4% до $600-650/унция, что на уровне нашей модели.

( Читать дальше )

Новости рынков |Полюс - золотой актив - Финам

- 12 марта 2019, 12:51

- |

«Полюс» — производитель золота №1 в России и одна из 10 ведущих глобальных золотодобывающих компаний, обладающий вторыми по объёму доказанными запасами золота в мире. «Полюс» наращивает долю в проекте «Сухой Лог» по освоению последнего крупнейшего золотоносного месторождения в РФ. Начало освоения запланировано на 2020 г. Благодаря этому проекту с 2026 г. «Полюс» может удвоить свои показатели и войти в тройку крупнейших мировых производителей золота. Себестоимость производства золота на предприятиях «Полюса» является одной из самых низких в отрасли. В 2018 году ТСС составляет $348, AISC — около $605 на унцию золота.

Рентабельность «Полюса» по EBITDA одна из самых высоких не только по отрасли, но и по рынку в целом.

Слабая динамика рубля позитивно отражается на результатах компании, поскольку основные затраты компания несет в российской национальной валюте.

В связи с ограничением экспорта золота компания практически защищена от санкционных рисков. При этом она зависит от закупок Банка России и уязвима к их сокращению.

ГК «ФИНАМ»

Рентабельность «Полюса» по EBITDA одна из самых высоких не только по отрасли, но и по рынку в целом.

Слабая динамика рубля позитивно отражается на результатах компании, поскольку основные затраты компания несет в российской национальной валюте.

В связи с ограничением экспорта золота компания практически защищена от санкционных рисков. При этом она зависит от закупок Банка России и уязвима к их сокращению.

Мы пересмотрели оценку капитализации ПАО «Полюс» в среднесрочной перспективе в сторону повышения и поднимаем нашу рекомендацию по акциям компании с «Держать» до «Покупать».Калачев Алексей

ГК «ФИНАМ»

Новости рынков |Потенциал роста акций Полюса составляет 20-25% - Финам

- 07 марта 2019, 18:16

- |

Благодаря низким затратам на производствозолота рентабельность «Полюса» по EBITDA самая высокая в отрасли – 64%. Ожидается, что уровень 5000 рублей за акцию будет удержан, учитывая большой запас прочности по себестоимости производства и низкие риски по юбумагам.

ГК «ФИНАМ»

Рекомендация по Полюсу поднята с «держать» до «покупать» с потенциалом роста в пределах 20-25% от текущего уровня.Калачев Алексей

ГК «ФИНАМ»

Новости рынков |Полюс не будет спешить с проведением SPO - Invest Heroes

- 01 марта 2019, 18:19

- |

Решили поделиться своим мнением относительно оценки SPO «Полюса» и целесообразности «шорта». Поразмыслив, мы выделили 3 важных фактора:

1) Как мы отмечали ранее, рост «Полюса» как и других gold miners пока отстает от динамики золота, что говорит об «апсайде» 10-15% (т.е. примерно до 6,075).

2) Фундаментально наша DCF модель компании указывает на цель 6,000-6,200 в этой бумаге к концу 2019 года при сохранении текущих цен на золото.

3) При проведении SPO важна рыночная конъюнктура, а пока на рынках НЕпозитив, обсуждается все возрастающее кол-во новых санкций.

Исходя из того, что SPO должно дать инвесторам заработать 10-20% в долларах, пришли к следующему:

1) Чтобы инвесторы заработали, акции должны стоить от 6,000/1.2 = 5,000р. до 6,000/1.1 = 5,450. Средняя 5,225 руб./акция.

2) Вряд ли «Полюс» будет очень спешить — они ждали этого не один год. Сейчас спокойно разыграют момент, прямо завтра — не лучший момент, так как на рынке негатив.

3) Актив не случайно пользуется спросом, так что мы не склонны считать, что его «впаривают на вершине». Он будет стоить дороже, поэтому на него есть спрос.

( Читать дальше )

1) Как мы отмечали ранее, рост «Полюса» как и других gold miners пока отстает от динамики золота, что говорит об «апсайде» 10-15% (т.е. примерно до 6,075).

2) Фундаментально наша DCF модель компании указывает на цель 6,000-6,200 в этой бумаге к концу 2019 года при сохранении текущих цен на золото.

3) При проведении SPO важна рыночная конъюнктура, а пока на рынках НЕпозитив, обсуждается все возрастающее кол-во новых санкций.

Исходя из того, что SPO должно дать инвесторам заработать 10-20% в долларах, пришли к следующему:

1) Чтобы инвесторы заработали, акции должны стоить от 6,000/1.2 = 5,000р. до 6,000/1.1 = 5,450. Средняя 5,225 руб./акция.

2) Вряд ли «Полюс» будет очень спешить — они ждали этого не один год. Сейчас спокойно разыграют момент, прямо завтра — не лучший момент, так как на рынке негатив.

3) Актив не случайно пользуется спросом, так что мы не склонны считать, что его «впаривают на вершине». Он будет стоить дороже, поэтому на него есть спрос.

( Читать дальше )

Новости рынков |Существенный вклад в рост производства золота внес Полюс - Промсвязьбанк

- 14 февраля 2019, 12:17

- |

Производство золота в РФ в 2018 г выросло на 2%, до 314 т — Минфин

Производство золота в России в 2018 году составило 314,42 тонны, сообщил Минфин со ссылкой на данные о поставках сырья на российские аффинажные заводы. Это на 2% превышает показатель 2017 года. Производство добычного золота выросло на 4%, до 264,41 тонны. Но производство попутного и вторичного золота сократилось на 6%, до 15,44 тонны и 34,57 тонны соответственно. Производство серебра в России по итогам 2018 года выросло на 7% и составило почти 1,12 тыс. тонн.

Производство золота в России в 2018 году составило 314,42 тонны, сообщил Минфин со ссылкой на данные о поставках сырья на российские аффинажные заводы. Это на 2% превышает показатель 2017 года. Производство добычного золота выросло на 4%, до 264,41 тонны. Но производство попутного и вторичного золота сократилось на 6%, до 15,44 тонны и 34,57 тонны соответственно. Производство серебра в России по итогам 2018 года выросло на 7% и составило почти 1,12 тыс. тонн.

Рост производства золота был обеспечен новыми проектами российских золотодобытчиков. Существенный вклад в эту динамику внес Полюс Золото, благодаря запуску производства металлов на Наталке. В тоже время в ближайшее время темпы выпуска могут замедлиться до запуска еще одного крупного проекта – Сухой Лог.Промсвязьбанк

Новости рынков |Негативным моментом в отчете Полюса являются потери от переоценки валютных свопов - Промсвязьбанк

- 12 февраля 2019, 13:02

- |

Полюс в 2018 г увеличил долларовую EBITDA на 10%, до $1,865 млрд

Полюс в 2018 году увеличило рублевую EBITDA на 19%, до 118,381 млрд рублей, говорится в отчете компании по МСФО. Выручка выросла на 16%, до 184,692 млрд рублей. Чистая прибыль, приходящаяся на акционеров, сократилась на 61%, до 28,222 млрд рублей. Убыток от инвестиционной деятельности составил 18,345 млрд рублей (он связан с убытком от переоценки валютно-процентных свопов на 21,046 млрд рублей), по курсовым разницам — 33,002 млрд рублей против прибылей годом ранее. Позднее компания сообщила, что ее долларовая EBITDA за год составила $1,865 млрд, в том числе $484 млн — в IV квартале. Это подразумевает рост, соответственно, на 10% и 4% по сравнению с 2017 годом. Выручка за год повысилась на 7%, до $2,915 млрд на фоне увеличения объема реализации. В том числе за IV квартал выручка составила $774 млн.

Полюс в 2018 году увеличило рублевую EBITDA на 19%, до 118,381 млрд рублей, говорится в отчете компании по МСФО. Выручка выросла на 16%, до 184,692 млрд рублей. Чистая прибыль, приходящаяся на акционеров, сократилась на 61%, до 28,222 млрд рублей. Убыток от инвестиционной деятельности составил 18,345 млрд рублей (он связан с убытком от переоценки валютно-процентных свопов на 21,046 млрд рублей), по курсовым разницам — 33,002 млрд рублей против прибылей годом ранее. Позднее компания сообщила, что ее долларовая EBITDA за год составила $1,865 млрд, в том числе $484 млн — в IV квартале. Это подразумевает рост, соответственно, на 10% и 4% по сравнению с 2017 годом. Выручка за год повысилась на 7%, до $2,915 млрд на фоне увеличения объема реализации. В том числе за IV квартал выручка составила $774 млн.

На операционном уровне Полюс показал сильные финансовые и производственные показатели. При нулевом росте цен на золото нарастил выручку 7% за счет увеличения продаж золота на 8%. При этом EBITDA показала рост на 10%, в результате маржа была зафиксирована на уровне 64%. Частично такой динамике помогло сокращение издержек TCC на 4% (до 348 $/унц.) и AISC на 1% (до 605 $/унц.). В тоже время негативным моментом являются потери от переоценки валютных свопов, что привело к убыткам в 4 кв. и падению годового показателя на 64%.Промсвязьбанк

Новости рынков |В акциях Полюс Золото продолжится переоценка в сторону повышения - Атон

- 12 февраля 2019, 11:57

- |

Финансовые результаты Полюс Золото за 4К18: ожидаемо сильные, переоценка продолжится

Полюс Золото ожидаемо увеличил EBITDA в 4К18 — до $484 млн, что на 2% выше консенсуса и на 1% выше прогноза АТОНа; годовой показатель EBITDA увеличился на 10% г/г до $1 865 млн. Компания представила обновленный прогноз на 2019 — себестоимость должна снизиться (TCC ниже $425/унц., в рамках прогноза АТОНа), а капзатраты — вырасти ($725 млн, +11% против предыдущего прогноза, +7% против прогноза АТОНа). Финальные дивиденды предполагают доходность 2.7% ($2.2 на акцию), что соответствует дивидендной политике по выплате 30% EBITDA. На телеконференции Полюс подтвердил, что возможно дальнейшее расширение мощностей Наталки (выше проектных параметров в 10 млн т в год), соответствующее решение должно быть принято в течение следующих 12М.

Полюс Золото ожидаемо увеличил EBITDA в 4К18 — до $484 млн, что на 2% выше консенсуса и на 1% выше прогноза АТОНа; годовой показатель EBITDA увеличился на 10% г/г до $1 865 млн. Компания представила обновленный прогноз на 2019 — себестоимость должна снизиться (TCC ниже $425/унц., в рамках прогноза АТОНа), а капзатраты — вырасти ($725 млн, +11% против предыдущего прогноза, +7% против прогноза АТОНа). Финальные дивиденды предполагают доходность 2.7% ($2.2 на акцию), что соответствует дивидендной политике по выплате 30% EBITDA. На телеконференции Полюс подтвердил, что возможно дальнейшее расширение мощностей Наталки (выше проектных параметров в 10 млн т в год), соответствующее решение должно быть принято в течение следующих 12М.

ПОЗИТИВНО для акций — финансовые результаты за 4К18 оказались ожидаемо сильными, а высокие финальные дивиденды подтверждают статус Полюса как самой привлекательной дивидендной истории среди золотодобывающих компаний (доходность 6% в 2019П). Оценка Полюса в 6.1x по мультипликатору EV/EBITDA 2019 остается очень заманчивой (дисконт к крупным мировым компаниям 32%), поэтому мы ожидаем, что в акциях компании продолжится переоценка относительно сектора и подтверждаем наш рейтинг ВЫШЕ РЫНКА.АТОН

Новости рынков |Полюс Золото отчитается 11 февраля и проведет телеконференцию - Атон

- 08 февраля 2019, 11:58

- |

Полюс 11 февраля должен опубликовать финансовые результаты за 4К18.

Мы ожидаем, что выручка составит $775 млн (-7% кв/кв), EBITDA — $480 млн (-11% кв/кв), чистая прибыль — $289 млн. На результатах должно сказаться снижение продаж на 8% до 644 тыс унций и ослабление рубля на 1.5%. Предполагаемый годовой показатель EBITDA в $1 861 млн — в рамках консенсус-прогноза Bloomberg. Мы ожидаем нейтральной реакции рынка на финансовые результаты, при условии, что не будет существенного неожиданного роста/снижения затрат. Детали телеконференции: 11 февраля 2019 в 12.00 (Лондон) / 15.00 (Москва). ID конференции: 6165515. Тел.: Великобритания: +44 (0) 330 336 9125; Россия: +7 495 213 1767.АТОН

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс